概述:2024年全國砂石行業處于快速轉型升級階段,砂石產能過剩,當下建筑行業下行壓力較大,部分小型砂石加工企業逐步退出。因市場需求下滑明顯,且量價利潤齊跌,全國機制砂中砂價格為86元/噸,同比下跌9.5%;全國16-25mm碎石價格為83元/噸,同比下降6.7%。部分廠家面臨虧損的狀態。從上半年出讓礦權數據來看,成交量約8.5億噸/年砂石骨料產能,其中流拍比例增多。大型企業提升綜合服務能力,增加核心競爭力。砂石骨料屬于建筑材料基礎性材料,需求主要為地產、基建項目。上半年,累計開工5.85萬個項目,同比下降35%,累計開工投資額20.41億元,同比下降36%。預計下半年重點基建項目持續托底,砂石量價或將震蕩下行,較上半年跌幅收窄。

一、全國建設用砂石礦山供給變化情況

1.1調研全國661家砂石骨料產能產線

2024年1-6月份,據百年建筑網調研全國661家砂石骨料礦山企業,總產能約30.2億噸,占全國總產量19.1%,其中前三華東占比最高約38%,華中24%,華南12%。全國1000萬噸以上產能占45%,大型礦山集中度提升。由于近幾年國央企投資大型礦山頻繁,小型礦山縮減,國內逐漸推出較多綠色礦山、智能礦山、大規模企業,使得行業更加規范、有序、健康發展。

1.2全國砂石礦山廠正常生產砂石骨料產能分析

從調研情況來看,全國正常運行生產企業產能占總調研產能的82.5%,其中表現較好的集中在華東37%,華中24%,華南12%,西南占11%。由于全國華東市場供應及需求相對穩定,安徽、山東、福建、浙江大礦較多因此華東砂石骨料供應市場遙遙領先。

1.3全國砂石骨料礦山停產區域占比分析

從調研情況來看,上半年全國砂石骨料企業停產運行生產企業產能占總調研產能的17.5%,其中關停砂石骨料礦山華東占42%,華中約占23%,西南占16%,重點關停集中在100萬噸產能一下的企業及加工廠,如江蘇市場主要依靠湖北、安徽、江西、東北等低輸入砂石骨料成品及毛石,20-50萬噸產線水洗加工產線較多,隨著市場供需及利潤的變化,本地加工企業競爭優勢退出,山東、福建部分礦企業因資金問題無法恢復正常生產經營,隨之華東停產占比較大,主要集中民營企業。

二、全國建設用砂石供需格局回顧

2.1長江流域天然砂開采量統計情況

2023年9月11日,湖南省水利廳印發通知,正式發布《湖南省湘資沅澧干流及洞庭湖河道采砂規劃(2023-2027年)》(以下簡稱《規劃》)。《規劃》顯示,湖南省湘資沅澧干流及洞庭湖河道(2023-2027年)共規劃26個采區,5年合計規劃開采河砂9.4269億噸。各區域采區劃定及規劃期采砂控制總量情況為:岳陽市7個采區,共2.6333億噸;益陽市6個采區,共2.4359億噸;常德市6個采區,共4.3591億噸;衡陽市5個采區,共525萬噸;株洲市、邵陽市各1個采區,共321萬噸。今年受環保、雨水天氣影響,開采量受限,或將下降35-40%。

2.2建設用機制砂石市場供需平衡分析

2.2.1建設用機制砂石礦山廠生產端開機率情況

2024年上半年建筑市場復工復產較去年推遲15-20天,砂石廠春節前后停產檢修加技改較多,且部分沿江流域加工企業受雨雪天氣影響,導致停產,因此一季度開機率偏低。據百年建筑調研反饋,截至2024年6月28日,全國砂石礦山廠和加工廠樣本企業產線開機率為62.05%,同比去年下降2個百分點;目前長江流域部分市場受環保督查影響,產線開機不穩定,同時今年上半年供應端承壓,庫存高位,下游貿易活躍度降低,導致上游供應端生產積極性也隨之降低,整體來看,2024年上半年全國砂石生產開機率下滑。

2.2.2全國建設用機制砂石發運量變化情況

2024年1-6月份,百年建筑網調研全國300家樣本企業砂石礦山廠和加工廠樣本企業發總貨量為39927.2萬噸,6月份同比下降22.2%;今年年初需求端普遍開工晚,同時受12省工程項目暫停開工影響,續建項目新開受限,砂石消費端表現不及往年,6月份發貨量大幅下降。

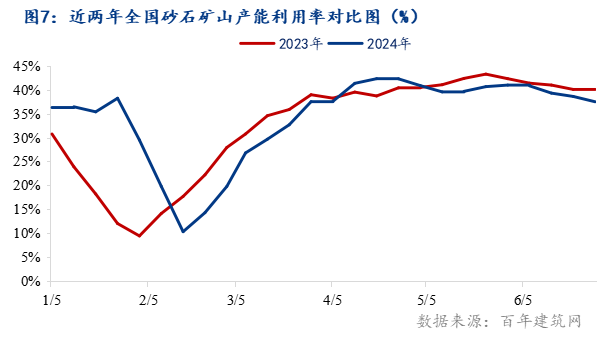

2.2.3全國建設用機制砂石礦山廠利用率情況

據百年建筑網調研,截至2024年6月28日,全國砂石礦山廠和加工廠樣本企業產能利用率為37.49%,同比下降2.51個百分點,2024年1-2月全國砂石發貨量好于去年,由于年底趕工期,砂石發貨較為樂觀;但在年后,今年砂石產能利用率同比去年,呈下降趨勢,資金到位差加上項目總量減少,砂石需求支撐較為疲憊,全國砂石產能利用率下行,整體看來,2024年上半年全國砂石供應承壓、需求低迷的情況下,砂石產能過剩,供大于求加劇。

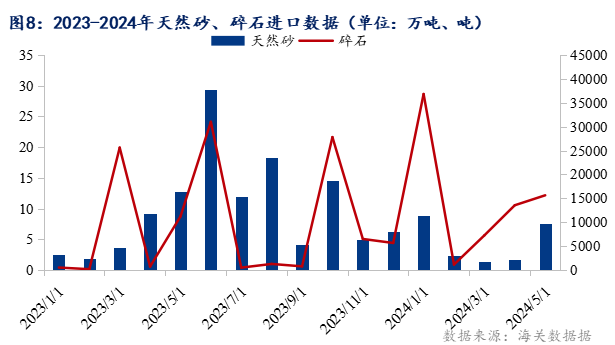

2.2.4建設用砂石進出口趨勢分析

據海關數據顯示,2024年1-5月全國天然砂進口量為21.8萬噸,同比去年下降27.16%;2024年1-5月全國碎石進口量為7.43萬噸,同比去年上漲94.73%。本土市場需求較好,加之國內市場競爭優勢下降。同時綜合成本受國際海運費持續走高,疊加本地砂石產能供應增加,國內砂石庫存尚存在難以消化的情況,進口天然砂由于價高導致市場份額持續萎縮;進口碎石主要為景觀用卵石,目前整體看來進口建筑用砂石總量處于持續下降趨勢。

三、上半年建設用砂石市場行情運行回顧

3.12024年1-6月全國砂石價格指數分析

據百年建筑網與中國砂石協會大數據統計,截至2024年6月28日,全國綜合砂石價格指數為83.85點,周環比下降0.3%,月環比下降1.13%,同比下降7.95%;分品種來看,天然河砂價格指數為129.94點,周環比下降0.3%,月環比下降1.48%,同比下降9.95%;機制砂價格指數84.92點周環比下降0.56%,月環比下降1.20%,同比下降8.31%;碎石價格指數為83.24點,周環比下降0.22%,月環比下降1.10%,同比下降7.81%。

3.2.1建設用天然砂市場價格行情分析--同比跌幅擴大

據百年建筑網統計,截至6月28日,全國天然砂中砂價格為125元/噸,同比下跌7.4%。一季度天然砂價格較為平穩,二季度呈現先漲后跌的走勢。總的來看,供應量是影響上半年價格的主要因素。3月洞庭湖除汨羅采區,其他采區進入禁漁期,短期內由于天然湖砂稀缺,上船價飆升。4月初由于天然砂開采量上升,價格有所回落,5月中下旬部分采區受環保檢查影響全面禁采,各大采區短時間內缺貨嚴重,天然砂價格再次小幅度上漲。6月全國多地雨水天氣影響重點工程進度,天然砂需求量進一步減少,價格持續下探。

3.2.2建設用機制砂市場價格行情分析--高開低走

據百年建筑網統計,截至6月28日,全國機制砂中砂價格為86元/噸,同比下跌9.5%。年后市場需求恢復節奏較慢,續建項目支撐需求,少部分新開項目資金到位情況有待觀望,攪拌站接單較為謹慎,原材采購即采即用,補庫情緒不高。加上沿江、沿海供應量不斷增加,上半年全國機制砂持續回落。

3.2.3建設用碎石市場價格行情分析--持續下行

據百年建筑網統計,截至6月28日,全國16-25mm碎石價格為83元/噸,同比下降6.7%。基建工程應用碎石居多,在3-4月施工旺季還能支撐價格小幅上漲,不過華東、華南5月份往后環保、雨水等因素持續影響供需,整體價格還是下降趨勢。

3.3沿江、沿海城市建設用砂石價格行情分析

3.3.1沿江港口建設用砂石價格行情分析

據百年建筑網調研,2024年1-6月份,年初沿江港口價格迅速下行,開年為沿江均價的最高點在108元/噸,后續受下游需求不佳影響一路回落,一季度均價在106.7元/噸,二季度砂石均價在104.7元/噸。其中因六月底持續下雨,水位偏高,導致洞庭湖禁采,但需求一般,整體砂石供應增幅有限,1-6月天然砂均價在133.75元/噸,1-6月機制砂均價在93.24元/噸,碎石均價在90.02元/噸。

3.3.2長江流域天然砂價格走勢分析

鄱陽湖砂:一季度多是高速、高鐵等重點基建項目先開工,高標天然砂較為暢銷,一月底鄱陽湖砂停止開采后,湖砂資源有些緊張,價格小幅上漲。二月旬往后部分項目出現資金支撐不足現象,進度放緩,天然砂價格有所下調。因市場庫存偏低,市場價格下降幅度較小,保持均價79-80元/噸,同比下降6%。上半年鄱陽湖采區開采受限,6月份贛鄱砂業集團發布公告鄱陽湖對外銷售1000萬湖砂,交易模式競拍為主,競拍價70元/噸,偏離現市場價較多,且市場大戶資金壓力存在,導致流標。

洞庭湖砂:目前百盛錨地砂上船不含稅價報66-68元/噸,同比下降22%。上半年洞庭湖采區開開停停,供應量有限。4月份采區開采供應回升,需求低迷,價格持續回落;5月中下旬價格開始反彈,但好景不長,在6月10號左右價格持續下行,因漲價動力不足,下游買方市場主導意愿增強,從賣方市場轉入買方市場。受強降雨天氣影響,水位上漲,開采風險較高,因此采區禁止停采。

總的來看,天然砂價格隨著重點工程項目而動,市場貿易活躍,價格漲跌較為頻繁。

3.3.3沿海熱點板塊建設用砂石價格行情分析

全國沿海市場砂石價格行情各有千秋,價差明顯,從而常年從各大港口形成“北砂南運”貿易鏈條。北方主要輸出港口有京唐港、葫蘆島港、錦州港、營口港、大連港、煙臺港等,北方沿海市場價格持續保持低位水平運行,且波動較小,相對穩定;長三角沿海市場港口碼頭砂石堆場集中,主要輸入港口有大豐港、連運港港、南通港、江陰港、太倉港、龍吳港、舟山港等重點砂石碼頭,長三角市場砂石價格波動活躍度頻繁,主要受運費價格砂石波動影響較大;珠三角市場砂石價格持續保持高位震蕩趨勢運行。

據百年建筑網統計,2024年6月28日,天然砂環渤海區域均價為80.75元/噸,同比下降0.7%;長三角區域均價為127.33元/噸,同比下降4.2%;珠三角區域均價為144元/噸,同比下降5.2%。

據百年建筑網統計,截至2024年6月28日機制砂北方沿海區域均價為58.16元/噸,同比下降0.4%,長三角區域均價為78元/噸,同比下降7.5%,珠三角區域均價為90元/噸,同比下降5.2%。

據據百年建筑網統計,2024年6月28日碎石北方沿海區域均價為56.5元/噸,同比2023年6月30號上升0.1%,長三角區域均價80.66元/噸,為同比上升0.4%,珠三角區域均價為87.8元/噸,同比下降8.0%。

3.3.4運費沿江、沿海運費走勢分析

據百年建筑網監測,從去年上半年到今年6月底的沿江運費價格走勢來看,基本上處于高開低走的一個趨勢。從今年1月份到6月份的走勢來看,受到暴雨、洪澇等自然因素的制約,江運費低于去年同期水平。重慶-南通運費跌至28-29元/噸,湖北-江陰運費8-9元/噸,港雜費3-5元/噸。沿江綜合砂石成本低于沿海發貨成本。

2024年上半年從環渤海-江浙滬、珠三角地區海運費走勢來看,受國際貿易影響,港口交易下滑,運費先漲后跌。1月初始到達最高值52元/噸,目前最低值30.4元/噸,差價約在21.6元。海運費保持在30-35元/噸之間利于北方港口低價砂石南下,高于35元/噸以上,北方港口砂石發貨量受限。

四、全國建設用砂石市場下半年展望

4.1.1上半年固定資產投資情況

2024年1—5月份,全國固定資產投資(不含農戶)188006億元,同比增長4.0%(按可比口徑計算,詳見附注7),其中,民間固定資產投資97810億元,同比增長0.1%。從環比看,5月份固定資產投資(不含農戶)下降0.04%。分產業看,第一產業投資3565億元,同比增長3.0%;第二產業投資62881億元,增長12.5%;第三產業投資121560億元,與去年同期持平。第二產業中,工業投資同比增長12.6%。其中,采礦業投資增長17.7%,制造業投資增長9.6%,電力、熱力、燃氣及水生產和供應業投資增長23.7%。第三產業中,基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)同比增長5.7%。其中,鐵路運輸業投資增長21.6%,航空運輸業投資增長20.1%,水利管理業投資增長18.5%。

4.1.2上半年房企新開工面積以及房地產累計投資值情況

據國家統計局數據監測,截至5月,2024年房地產新開工面積總計約30089.53萬平方米,低于去年同期,且呈逐月遞減之勢。根據每平方米大約消耗1800kg的砂石來測算,2023年房地產新開工面積大約帶來了54161.154萬噸的砂石量,截止五月房地產累計開工面積688895.68萬平方米,消耗骨料約已為砂石骨料帶來了近12.4萬億的需求量。從需求量的層面上來看,房建帶來的需求依舊可觀,但消耗量持續走低。

據國家統計局監測,2024上半年全國房地產投資累計值40632.35億元,環比下降10.1%,而房地產竣工面積累計值為22245.03萬平方米,環比下降20.1%。

無論是房地產新開面積,亦或者是房地產投資累計值雙雙下降,由此可見房地產對于砂石用量支撐力不從心,但對比去年同期降幅明顯縮小,房地產行業依然是拉動砂石需求的關鍵一環。

4.2全國建設用砂石供應展望

4.2.12024年上半年全國新增砂石礦權產能情況

據國家公共資源數據統計,2024年1-6月,全國新增獲礦權產能約8.5億噸,重點集中華中、西南、華南、華東為主,根據目前市場嚴峻性,預計2026年釋放產能。2024年1-6月沿江流域產能在1000萬噸以上釋放產能約7000萬噸。其余后期或將在10月后釋放。整理來看沿江流域大礦集中,產能過剩嚴重,市場競爭加劇,廠家需提升核心競爭力,抓質量、穩價格。

據不完全統計,未來2024-2025年新增砂石產能約10億噸,重點集中在沿江流域和珠三角市場,隨著需求收窄及資金問題,近2年產能釋放或將有推遲的可能性,因此預計2024-2025年或將釋放45-50%左右產能。

4.32024下半年建設用砂石行業展望

4.3.1當下提升砂石產業綜合競爭優勢

從供應端來看,原礦、尾礦、再生料砂石產能過剩,沿江流域大礦持續釋放、沿海市場礦山及港口碼頭競爭加劇,賣方市場進入買方市場。在有限需求下,急破提升產業綜合服務能力,從生產、物流、港口碼頭,降低終端綜合成本,占有市場份額,并良好協同發展。

4.3.2減少砂石礦資源浪費,提升資源綜合利用

各個區域根據市場需求規劃出讓建筑砂石礦權,避免造成資源浪費。以投產礦山、尾礦等企業做到綜合利用,變廢為寶。關停無證、亂開、亂采企業,避免市場惡意競爭,同時確保正規企業健康有序發展。

4.3.32024年下半年砂石價格行情預測

隨著國內砂石行業高速發展,頭部企業新增產能釋放加速,供大于求壓力增加,局部市場競爭持續;砂石價格理性回歸,由于供應過剩,局部市場競爭加劇。預計三季度,全國高溫多雨,地產、基建需求淡季,砂石價格或將持續下行,同時廠家利潤縮減。國家大型會議后,相關政策扶持,四季度市場或將好轉,天然砂價格或將高位震蕩運行,機制砂、碎石價格或將持續走低,跌幅收窄3-5%,全國年需求同比下降10-13%。

資訊編輯:陳自靈 021-26094569 資訊監督:湯涵溟 021-26093670 資訊投訴:陳杰 021-26093100免責聲明:Mysteel發布的原創及轉載內容,僅供客戶參考,不作為決策建議。原創內容版權歸Mysteel所有,轉載需取得Mysteel書面授權,且Mysteel保留對任何侵權行為和有悖原創內容原意的引用行為進行追究的權利。轉載內容來源于網絡,目的在于傳遞更多信息,方便學習與交流,并不代表Mysteel贊同其觀點及對其真實性、完整性負責。申請授權及投訴,請聯系Mysteel(021-26093397)處理。